近幾年,冷鏈已然是一片紅海;海上千帆競發,你追我趕,十分熱鬧。但仔細一看,浮在海面上的大都是一些排水量僅幾百噸的小船,甚至有的還是帆船,偶或可見一兩艘大船,也就是“千把噸”,個別自稱為行業領軍企業的冷鏈公司,其銷售額僅僅市場的百分之一不到。

而當人們放目遠眺大洋彼岸的美國,表面上看,冷鏈似乎還是一片藍海,沒多少船,但卻都是萬噸級的,有的還是“航母級”的,在其周邊,則圍繞著各類為其服務且利益相關的大小船只。

這說明什么?相信大家心里都清楚。那么,為什么我們的冷鏈物流發展了二十多年,行業巨頭卻依舊不明顯呢?

謀一域者難以謀全局

古人有一句話說得好:“自古不謀萬世者,不足謀一時,不謀全局者,不足謀一域”,意思是,自古以來,不能從長遠利益的角度考慮問題的,是不能夠籌劃好一時的;而不能夠看透全局來謀劃事務的,便沒有謀取(治理)一個地區的才智。這句話的后一句反過來說,就是:“只謀一域者而難謀全局”。

對于冷鏈物流來說,全局是什么?就是全國的冷鏈物流市場。然而,行業現實卻是,我國90%的冷鏈企業是區域性的,或者是以運輸為主的,這兩個特質制約了我國冷鏈的發展水平,導致行業至今沒有出現特大型企業,更不要說巨頭企業了。相反,國外發達國家冷鏈物流巨頭企業不僅面向全國,而且還面向全球市場,且大多都是以倉儲為主,其運輸業務大多外包,尤其是美國的冷鏈企業。

如全球第一大冷鏈企業——美冷,擁有將近22%的全球冷鏈物流市場份額,其冷藏庫規模已達二億零五百萬立方英尺,并在美國九個州的不同地點提供地區性及全國性的分銷服務。

再比如作為全球食品溫控倉儲行業規模最大公司之一的普菲斯公司,已在美國設計、建造、運營27座先進大型冷庫,并逐步在亞洲、非洲以及南美洲開展全球冷鏈倉儲服務運營。

美國冷鏈物流倉儲前五強:普菲斯冷庫、美國冷藏公司(USCS)、AbleFreight等公司冷庫容量占到美國63.4%,集中度相對較高,已經在行業內形成領導地位。而與之相比,截至目前,我國尚沒有一家可以面向全球甚至全國的冷鏈倉儲企業。

之所以如此,源于發達國家與我國冷鏈物流行業模式的巨大差異。這種差異最顯著的體現就是在專業分工明細層面上。美國冷鏈物流市場的分工非常明確,各方參與者各司其職、環環相扣,運輸方只負責提供運輸卡車及司機,將貨物運送到指定地點;倉儲方只負責在確定時間進行卡車卸貨,將貨品存放到指定溫度的冷庫中;維修公司只負責根據求救電話進行搶修;冷鏈平臺則需要負責聯系以上各家公司,從而完成整個冷鏈鏈條的節點連接。相比之下,我國冷鏈物流行業專業化的分工體系尚未形成,大部分企業提供一攬子服務,即所謂綜合供應鏈服務。

企業超強整合能力缺乏

我國冷鏈行業發展還不均衡,行業集中度相對較低,缺乏具有超強整合能力的冷鏈企業。運營分散的現狀使企業各自為政,無法形成規模效應,從而進行優化調度,拖累了冷鏈物流行業整體盈利水平。

面對國內冷鏈物流小而散的市場現狀,今后一定會是一個淘汰小企業的過程,行業會逐漸集聚在一起,將資源整合形成巨頭。而且,在未來,冷鏈物流行業肯定是數據主導的趨勢,無論“大B、中B”,企業的外包物流業務不可能只由一家物流公司解決,表面上可能是由一個公司提供解決方案,但實際上是分包出去,各個部分協作完成。據相關行業協會統計,2017年我國冷鏈市場已達近4000億元,但據市場反饋數據,全國冷鏈物流市場中最大的一家企業,其市場占有率僅占1%左右。行業集中度也較低,前100強企業只占市場份額10%。

大家知道,相比于歐、美、日本等國家,我國的冷鏈物流起步晚,很多第三方冷鏈企業是由原來的運輸公司或車隊,換了個物流公司名字而已,企業技術、管理和資金的綜合實力,還是在冷鏈物流的路上開車的“新司機”。

但在近年來,這一狀況有所改變。一些大型物流及電商企業,例如京東、阿里、順豐紛紛開始涉足冷鏈。這個趨勢將會對冷鏈物流行業資源重組產生重大影響。尤其是,生鮮電商作為互聯網和冷鏈物流、冷鏈消費的重要結合形式,未來有望獲得廣闊發展空間(從近年來生鮮電商銷售額的高增速就可以看出)。

大型物流及電商企業的經營往往具有“垂直一體化”的特點,其投資冷鏈設備不會像傳統食品加工、運輸、分銷企業那樣只投資各自所需的單一冷鏈設備產品,而更可能對一站式、多品種,甚至全產業鏈的設備產生需求,并由此可能產生出綜合實力更強大,甚至在局部市場形成壟斷的冷鏈物流巨頭(類似美國SYSCO公司),這些巨頭為了維護其產業鏈地位,可能會培養依附于自己的冷鏈設備制造商、倉儲提供商、第三方物流商等,從而推動冷鏈物流產業集團化。

資本巨頭仍在尋找投資對象

高額成本投入是影響冷鏈發展的主要因素。冷鏈初期投入和后續運營成本都高于普通倉庫,普通倉庫造價為400元/平方米,冷庫由于需要配臵保溫系統,所以造價高于2000元/平方米,建一座中型冷庫成本至少2000萬元。同時,冷庫運營耗電量巨大,1平方米冷庫月耗電至少為20元。除冷庫建設和運營,冷鏈運輸成本也比普通車輛高出40%-60%。受制于高額冷鏈成本,以冷鏈為核心競爭力的生鮮電商也難以盈利。盡管大家都明白,行業整合、技術提升和高額資本投入是推動冷鏈發展有效驅動力,但是行業整合和技術提升是一個長期過程,短期冷鏈啟動卻需要靠大額資本投入支撐,而已成型的大型冷鏈企業的可持續發展,更離不開巨額資本的支撐,特別是生鮮電商將越來越成為資本重點投資領域,這些都在告訴人們,冷鏈正成為物流行業下一個投資風口,關鍵是“拎著豬頭找不到廟門”。

其實,國內外有投資實力的巨頭企業,一直在關注著我國的冷鏈行業,投資的大門始終開著。從國內來看,近年來,冷鏈行業因電商巨頭的介入而變得熱鬧非凡——天貓、菜鳥、京東、蘇寧易購、順豐優選等企業宣布,或者已斥巨資建設冷鏈物流,而且出現了跨界投資的趨向。如新希望集團是做飼料起家的,但其創始人劉永好一直在謀求戰略轉型,尋找新的發展機遇。最新的舉動便是,新希望集團正在發力冷鏈物流板塊,將把冷凍庫、冷鏈物流車輛和整個體系全部集中起來,成立新希望冷鏈物流公司,意欲達到10個億的規模,并謀求在A股上市。

另外,冷庫作為投資熱點,即是重資產投入,也是供應鏈核心樞紐。根據《全國冷鏈分布圖》統計數據可以推斷,今后,將帶動各領域龍頭企業積極搶灘市場,形成“定制型、合營型、自建型”三足鼎立市場業態。國外的行業巨頭也看到我國冷鏈市場的巨大潛力。前些年,澳大利亞最大的冷鏈物流提供商:“太古”進入華南市場,接著,美國最大的冷庫物流運營商之一:“普菲斯”在上海的現代冷鏈儲藏設施正式投入運營。這都說明,我國巨大的冷鏈市場已引起國外投資商的關注和投資熱情,其中,包括全球冷鏈巨頭英格索蘭在我國的擴張也極為高調,頻頻出現在各種場合。但無論國內還是國外,無論是冷鏈巨頭還是投資巨頭,目前,基本還是采取自己投資自己經營的模式,其原因就是在他們眼里,還沒有一家能夠涵蓋全國市場并具有超強整合能力的國內冷鏈物流公司值得他們巨額投入。

就此,有人提出,采用中外合資模式,發展我國本土的冷鏈物流是否有可能性和操作性?其實,這方面已經有了可資借鑒的模式。去年7月12日,京東宣布在冷鏈領域與日本物流巨頭雅瑪多簽署戰略合作協議。

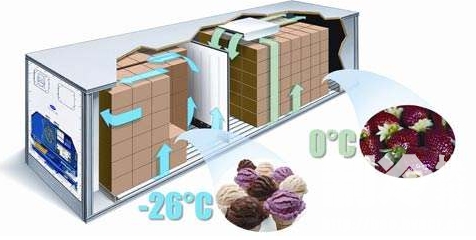

京東稱,雙方將在生鮮冷鏈、跨境物流、全球貿易、物流技術等領域展開全面合作。這是京東物流首度與國際物流巨頭合作。京東現在的生鮮冷鏈網絡在全國擁有11個生鮮冷庫,約300個城市已經可實現自營配送。京東冷鏈覆蓋深冷、冷藏、冷凍、控溫、常溫五個溫層,并可進行24小時全溫層溫濕度監控。而縱觀我國冷鏈行業資本趨勢,吸引國外投資的,恰恰就是這些本土企業的內在實力和廣闊市場。