來源:醫藥網

今年8月,國家藥監局發布《2019年度藥品監管統計年報》,截至2019年底,全國共有《藥品經營許可證》持證企業54.4萬家,其中批發企業1.4萬家;零售連鎖企業6701家,零售連鎖企業門店29.0萬家;零售藥店23.4萬家。米內網數據顯示,按終端平均零售價計算,2019年中國實體藥店和網上藥店(含藥品和非藥品)銷售規模達6620億元,同比增長8.4%。其中,實體藥店占比超80%,網上藥店首破千億。從實體藥店各品類結構來看,2019年藥品銷售額占比超75%,較2018年上升2.1個百分點,受醫保政策、國家集采、處方外流、醫保藥店限制非藥品銷售等影響,藥品占比持續提升。在中國城市實體藥店品牌TOP20中,有17個銷售額超10億元,華潤醫藥的阿膠和感冒靈顆粒以39.3億、22.1億的銷售額占據第一、二位;企業TOP20中,華潤醫藥、輝瑞、廣藥集團占據前三位置。

6600億零售藥店市場:實體藥店占比超80%,網上藥店突破千億

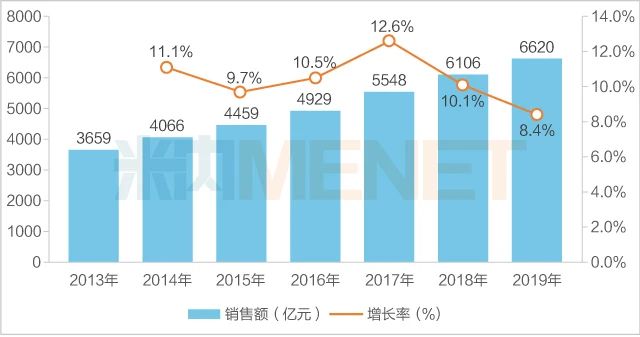

圖1:2013-2019年中國實體藥店和網上藥店(含藥品和非藥品)銷售情況

來源:米內網終端格局數據庫,以平均零售價統計

最近幾年,受到國家多項政策疊加影響,我國醫藥工業增速進一步放緩,終端增長持續下滑。米內網數據顯示,2019年中國實體藥店和網上藥店(含藥品和非藥品)銷售規模達6620億元,同比增長8.4%,增速處于近幾年的低位。廣東、山東、浙江、上海等地相繼出臺藥店醫保藥品集采相關政策,藥店加入集采已成為零售藥店改革不可阻擋趨勢,未來零售藥店市場的競爭將進一步加劇。

圖2:2013-2019年中國實體藥店和網上藥店(含藥品和非藥品)銷售額占比

來源:米內網終端格局數據庫,以平均零售價統計

從零售藥店類型來看,網上藥店(含藥品和非藥品)銷售額占比上漲至18.9%,發展迅猛;實體藥店(含藥品和非藥品)銷售規模占比呈持續下滑態勢,2019年實體藥店銷售額占比跌至81.1%,較2018年下滑4.1個百分點。

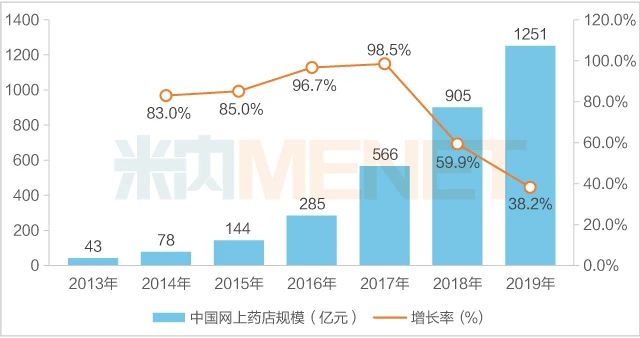

圖3:2013-2019年中國網上藥店(含藥品和非藥品)銷售情況

來源:米內網終端格局數據庫,以平均零售價統計

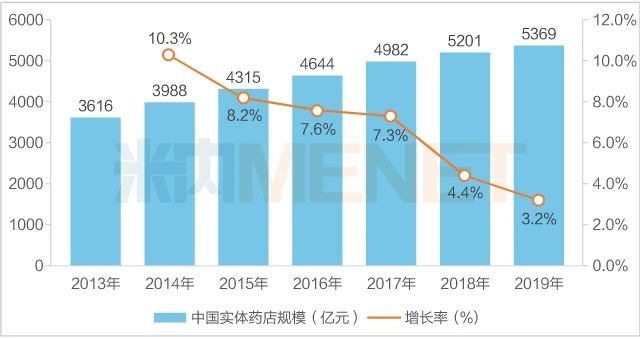

圖4:2013-2019中國實體藥店(含藥品和非藥品)銷售情況

來源:米內網終端格局數據庫,以平均零售價統計

2019年中國網上藥店銷售規模突破千億大關,為1251億元,同比增長38.2%,與前幾年的高速增長相比,增速有所放緩;而實體藥店(含藥品和非藥品)2019年銷售規模為5369億元,同比增長3.2%。

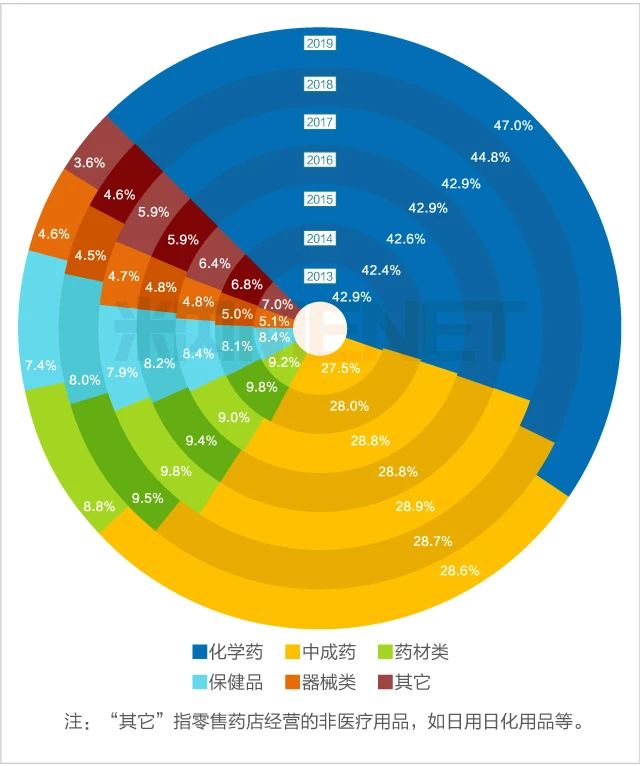

圖5:2013-2019年中國實體藥店(含藥品和非藥品)各品類結構變化

來源:米內網終端格局數據庫,以平均零售價統計

從中國實體藥店(含藥品和非藥品)各品類結構來看,2019年藥品銷售額占比為75.6%,較2018年上升2.1個百分點。受醫保政策、國家集采及處方外流等影響,藥品占比持續加大。2019年化學藥占比為47.0%,中成藥占比28.6%,藥品占比的上升主要來自化學藥的貢獻。隨著老齡化趨勢加強,家用醫療器械的地位隨之攀升,器械類銷售額占比同比上升0.1個百分點。藥材類及保健品類銷售額占比同比下滑,較2018年下滑了0.7個和0.6個百分點,受醫保定點藥店不能銷售非藥品規定的限制,其它類的占比持續走低,較2018年下滑1個百分點。

突破4000億!實體藥店藥品銷售額增速放緩

圖6:2013-2019年中國實體藥店藥品銷售情況

來源:米內網終端格局數據庫,以平均零售價統計

2019年中國實體藥店藥品銷售規模為4057億元,較2018年增長6.2%,銷售規模穩步增長,但增速逐漸放緩。

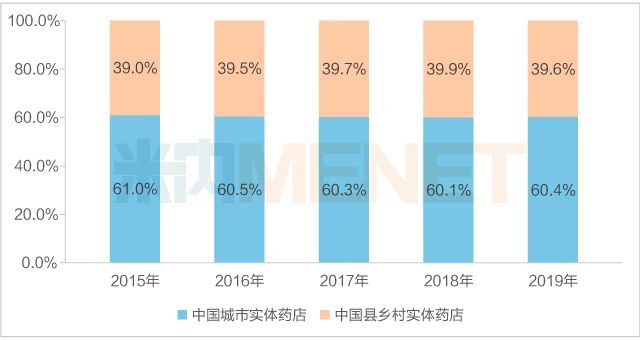

圖7:2015-2019年中國城市實體藥店與縣鄉村實體藥店藥品銷售額占比

來源:米內網終端格局數據庫,以平均零售價統計

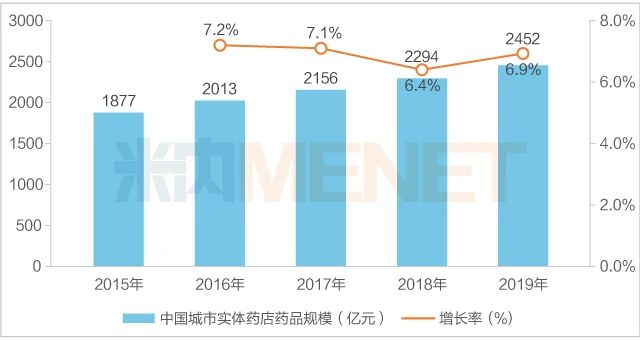

圖8:2015-2019年中國城市實體藥店(含地級及以上城市)藥品銷售情況

來源:米內網終端格局數據庫,以平均零售價統計

米內網推出的《中國城市實體藥店化學藥與中成藥終端競爭格局》數據顯示,2019年“中國城市實體藥店”(指:地級及以上城市實體藥店)藥品規模占中國實體藥店藥品規模60.4%;“中國縣鄉村實體藥店”(指:非地級城市,也就是縣鄉村實體藥店)藥品規模占比達39.6%。

2019年“中國城市實體藥店”藥品規模達2452億元,增速為6.9%,較2018年上漲0.5個百分點,原因是近兩年獲批的單抗、替尼類抗腫瘤新藥,通過DTP藥房等院外渠道進行銷售,拉動了中國城市實體藥店規模的增長。“中國縣鄉村實體藥店”藥品規模為1605億元,較2018年增長5.2%。

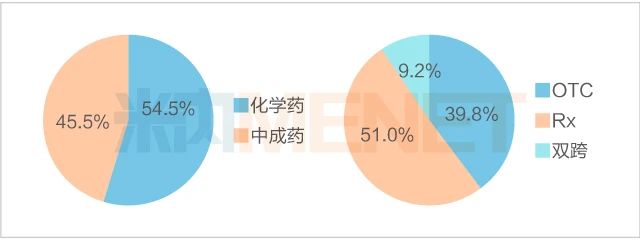

圖9:2019年中國城市實體藥店(含地級及以上城市)中西藥以及OTC/Rx市場份額

來源:米內網終端格局數據庫,以平均零售價統計

2019年中國城市實體藥店(含地級及以上城市)藥品銷售規模中,化學藥占比54.5%,較2018年上升3.2個百分點;此消彼長之下,中成藥占比下滑至45.5%。從藥品類型看,處方藥占半壁江山,市場份額為51.0%,較2018年上升2.7個百分點,非處方藥占39.8%,雙跨占9.2%,可見處方外流成效顯著,DTP藥房等院外渠道做出的貢獻也愈發明顯。

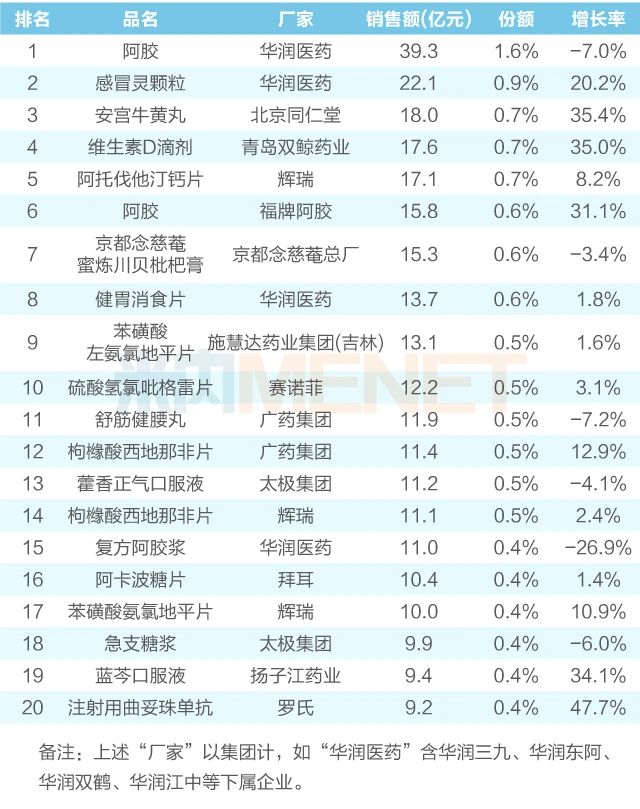

17個超10億!品牌TOP20亮眼

表1:2019年中國城市實體藥店(含地級及以上城市)最暢銷品牌TOP20

來源:米內網終端格局數據庫,以平均零售價統計

醫改催生了醫藥零售向多元化新業態發展,規模和品牌的優勢更加突出。2019年中國城市實體藥店(含地級及以上城市)TOP20品牌門檻已經上升至9.2億元,TOP20品牌合計銷售額接近290億元。TOP20品牌中,化學藥有9個,中成藥有11個。

華潤醫藥成為最大贏家,有4個產品上榜,均為中成藥。其中阿膠的銷售額接近40億元,遙遙領先;感冒靈顆粒排在第二位,銷售額超22億元,健胃消食片及復方阿膠漿分別排在第八、第十五位,銷售額也達到了13億元、11億元級別。

跨國巨頭輝瑞也不甘示弱,有3個產品上榜,均為化學藥。阿托伐他汀鈣片、苯磺酸氨氯地平片兩大心血管明星藥不負眾望,2019年銷售額增長率為8.2%、10.9%,分別排在第五位、第十七位。此外,枸櫞酸西地那非片的“冠軍爭奪戰”越趨白熱化,輝瑞以11.1億元的銷售額排在第十四位,而廣藥集團則以11.4億元排在第十二位,兩個品牌2019年的銷售額增長率分別為2.4%、12.9%。

2019年銷售額增速超過10%的品牌有8個,進口品牌除了輝瑞的苯磺酸氨氯地平片,羅氏的重磅抗腫瘤藥注射用曲妥珠單抗增速達47.7%,爆發力驚人,該產品續約成功進入了2019版國家醫保談判目錄,但在DTP藥房深耕多年的積累不容忽視,預計未來在中國城市實體藥店的銷售也會越發理想。剩余的6個國產品牌中,北京同仁堂的安宮牛黃丸、青島雙鯨藥業的維生素D滴劑、福牌阿膠的阿膠和揚子江藥業的藍芩口服液增速均超過30%,品牌實力不容小覷。

華潤、輝瑞、廣藥……領軍企業TOP20

表2:2019年中國城市實體藥店(含地級及以上城市)最暢銷企業TOP20

來源:米內網終端格局數據庫,以平均零售價統計

2019年中國城市實體藥店(含地級及以上城市)最暢銷企業TOP20門檻為25.1億元,TOP20企業合計銷售額超過900億元。跨國藥企近年來對中國市場的關注度逐漸加大,尤其在國家集采、一致性評價的沖擊下,從以往全力進軍醫院終端,開始組建精銳團隊加大力度在零售市場進行產品推廣及布局,尤其是在處方外流的背景下,跨國藥企憑借多年積累的品牌口碑,更容易被患者接納。TOP20最暢銷企業中有8家為跨國藥企,2019年的銷售額增速均為正值。

輝瑞、拜耳、阿斯利康成功擠進前五,排名分別為第二、第四、第五,銷售額分別為78.4億、60.4億、54.8億,輝瑞和拜耳增速均為6.2%,阿斯利康為18.5%。第九位的諾華增速為22.1%,羅氏與默沙東分別位列第十二、十三位,增速為38.4%、55.3%。

國內藥企中,華潤醫藥以158.7億元排在首位,廣藥集團以78.3億元排在第三,稍稍落后于輝瑞;12家國內藥企中8家2019年增速為正值,排第十四位的揚子江藥業增速為21.2%,排第十七位的石藥控股增速為21.3%,排第十八位的恒瑞醫藥增速驚人,達237.5%,吡咯替尼、白蛋白紫杉醇等抗腫瘤新藥院外銷售對恒瑞的業績拉動有巨大貢獻,2019年新獲批的卡瑞利珠單抗預計也將成為公司新的動力。

結語

近年來,隨著公立醫院改革、醫保控費、藥品集采等政策的持續推進,零售藥店逐步發展成為提供藥品、醫療器械、保健品等健康產品和服務的重要載體。隨著行業集中度的提升,區域性、全國性的醫藥零售連鎖企業逐步形成,企業已從價格競爭逐步轉變為差異化競爭,如何在激烈的市場競爭中砥礪前行則是企業應該去思考的問題。

8月25-28日,2020年全國藥店周暨中國醫藥工業百強年會、中國醫藥互聯網經濟年會即將在昆明盛大舉行。眾多醫藥大咖將從藥品終端數據分析、藥店價值定位、互聯網醫藥新業態等領域進行全方位分析解讀,米內網將對大會進行全程報道,歡迎關注。

數據說明:米內網《中國城市實體藥店化學藥與中成藥終端競爭格局》中,所指“城市”的統計范圍是:293個地市及以上城市,即中國所有地級及以上城市的實體藥店(不含縣鄉村實體藥店);上述銷售額以產品在終端的平均零售價計算。